炒股融资有什么好处?炒股融资的好处介绍

炒股融资是指投资者通过向券商或其他金融机构借入资金买入股票的行为,本质是利用杠杆放大投资收益。这种方式在特定市场环境下能为投资者带来独特优势,但也需注意风险。以下从多个维度解析炒股融资的核心好处:

一、放大收益:用更少资金博取更高回报

1.杠杆效应提升盈利空间

原理:融资相当于 “借钱炒股”,投资者只需缴纳一定比例的保证金(如 50% 保证金率,100 万本金可融资 100 万,总资金 200 万),若股票上涨,收益将按总资金计算。

案例:

普通交易:100 万本金买入某股票,涨 20%,盈利 20 万(收益率 20%)。

融资交易:100 万本金 + 100 万融资(假设无利息),总资金 200 万买入股票,涨 20%,盈利 40 万,扣除本金后净赚 30 万(收益率 30%),较普通交易提升 50%。

2.抓住短期强势行情机会

当市场出现明确利好(如政策刺激、行业景气度爆发)时,融资可快速增加持仓规模,避免因资金不足错过上涨行情。

例:某板块突发利好,个股连续涨停,融资可让投资者用有限资金获取更高仓位,放大短期收益。

二、灵活资金运用:盘活存量资产,优化资金效率

1.质押持股融资,不减持也能套现

投资者可将持有的股票作为抵押物融资,无需卖出持股即可获得资金,既保留股票未来上涨收益,又解决资金需求。

场景:持有长期看好的股票,但急需资金购房或投资其他领域,融资可避免 “割肉” 减持。

2.T+0 交易机会(部分市场)

在支持日内交易的市场(如港股、美股),融资可实现 “当日买入 + 当日融资加仓 + 当日平仓”,通过短期波动多次获利(A 股因 T+1 限制,此优势较难实现)。

三、对冲与套利:专业投资者的策略工具

1.组合对冲风险

当持有空头仓位(如做空期货)时,可通过融资做多股票对冲市场系统性风险,实现 “市场中性策略”。

例:做空沪深 300 期货对冲大盘下跌风险,同时融资买入低估值个股,赚取个股阿尔法收益。

2.跨市场 / 跨品种套利

利用不同市场的价格差异(如 A 股与 H 股溢价),融资买入低价市场股票,做空高价市场股票,赚取价差回归收益(需同时具备融资和融券资格)。

四、长期投资优势:低成本资金布局优质资产

1.融资利率低于资产收益率

若融资成本(如年化 6%)低于股票长期年化回报率(如优质蓝筹股年均分红 + 股价涨幅达 10%),融资可提升长期复合收益。

例:100 万本金融资 100 万(年化 6% 利息),买入年化回报 10% 的股票,扣除利息后净收益 4%,总资金回报率达 7%(10%×200 万 - 6%×100 万 = 14 万,14 万 / 200 万 = 7%)。

2.定期定额加仓,平滑成本

市场下跌时,融资可按计划持续买入,摊薄持仓成本,待行情回暖时加速回本(需控制仓位避免爆仓)。

五、对比普通交易:融资的独特价值

| 维度 | 普通交易 | 融资交易 |

|---|---|---|

| 资金效率 | 1 元本金买 1 元股票 | 1 元本金可买 1.5-2 元股票(取决于杠杆倍数) |

| 收益潜力 | 与股价涨幅同比例 | 涨幅 × 杠杆倍数(如 2 倍杠杆,收益翻倍) |

| 资金用途 | 仅能用于买入股票 | 可用于买入股票、偿还负债等(需符合监管规定) |

| 适用场景 | 稳健型投资、长期持有 | 波段交易、短期强势行情、套利策略 |

六、注意:融资好处的前提与风险边界

前提条件:

市场处于上涨或震荡行情,若单边下跌,融资亏损也会被放大(如 2 倍杠杆下,股票跌 50%,本金清零)。

投资者具备较强的选股能力,若买入标的下跌,融资将加速亏损。

风险提示:

爆仓风险:当股票下跌至券商规定的平仓线(如维持担保比例低于 130%),若不追加保证金,券商会强制平仓,可能血本无归。

利息成本:长期持有需持续支付利息,若股票不涨不跌,利息将侵蚀本金(如 100 万融资年化 6%,一年利息 6 万)。

七、适合融资的投资者类型

专业投资者:具备成熟的交易策略、风险控制能力(如设置止损线),且对市场有深入研究。

短期交易者:擅长捕捉市场热点,能在短期内获利了结,避免长期利息成本。

长期价值投资者:持有高股息、低波动的优质资产,且能承受短期波动(如用融资买入茅台、腾讯等龙头股)。

总结:融资是 “双刃剑”,理性使用是关键

炒股融资的核心好处在于通过杠杆放大收益、优化资金效率,但这些优势的发挥高度依赖市场环境、选股能力和风险控制。对于普通投资者,建议先通过普通交易积累经验,再谨慎尝试融资,且需严格控制杠杆倍数(如不超过 1 倍),避免因贪婪而过度借贷。最终,融资只是工具,能否获利仍取决于对市场的理解和投资逻辑的可靠性。

标签: 炒股融资有什么好处

-

郑钦文击败萨姆索诺娃 首进法网女单八强 6月1日,郑钦文庆祝胜利。新华社记者 高静 摄新华社巴黎6月1日电

郑钦文击败萨姆索诺娃 首进法网女单八强 6月1日,郑钦文庆祝胜利。新华社记者 高静 摄新华社巴黎6月1日电 -

“枭龙”战机最新型号曝光 近距离带你看 锋利的线条,小巧凶悍在低空进行长达12秒的倒飞并且无失控、失稳这

“枭龙”战机最新型号曝光 近距离带你看 锋利的线条,小巧凶悍在低空进行长达12秒的倒飞并且无失控、失稳这 -

1:1还原复兴号 哈铁打造沉浸式培训舱解锁暑运服务新高度 6月9日,在黑龙江省中国铁路哈尔滨局集团有限公司哈尔滨客运段哈西

1:1还原复兴号 哈铁打造沉浸式培训舱解锁暑运服务新高度 6月9日,在黑龙江省中国铁路哈尔滨局集团有限公司哈尔滨客运段哈西 -

2025上海国际碳中和博览会开幕  当日,以走向碳中和之路为主题的2025上海国际碳中和技术、产

-

有人随意放生五步蛇?注意,不当放生要担责! 近期三亚一女游客疑似被毒蛇咬伤不治离世持续引发关注6日凌晨,三亚

有人随意放生五步蛇?注意,不当放生要担责! 近期三亚一女游客疑似被毒蛇咬伤不治离世持续引发关注6日凌晨,三亚 -

广西实现管道天然气“市市通” 国家石油天然气管网集团有限公司广西分公司(下称国家管网集团广西公

广西实现管道天然气“市市通” 国家石油天然气管网集团有限公司广西分公司(下称国家管网集团广西公

- 炒股融资有什么好处?炒股融资的好处介绍 炒股融资是指投资者通过向券商或其他金融机构借入资金买入股票的行

- 港股与A股有何区别?港股与A股的区别介绍 港股与 A 股在多个方面存在区别,具体如下:交易制度:港股:实行

-

全球贸易服务平台国际市场信息服务站(天河)正式成立 2025年6月13日 2025年数字服务出口合作交流会在广州天河举办。会上

全球贸易服务平台国际市场信息服务站(天河)正式成立 2025年6月13日 2025年数字服务出口合作交流会在广州天河举办。会上 - 什么是沽空?沽空是什么意思? 沽空 是金融市场中的重要操作模式,尤其在允许做空的市场(如港股、

-

“助企出海——数字天河赋能计划”正式启动 6月13日,“2025年数字服务出口合作交流会”在广州天河举办。会上,

“助企出海——数字天河赋能计划”正式启动 6月13日,“2025年数字服务出口合作交流会”在广州天河举办。会上, - 期货市场的参与者包括什么?如何明确买卖期货的要求? 期货市场的参与者包括什么?期货市场的参与者主要包括套期保值者、投

- R星是什么梗?R星出品必属精品什么梗? R 星 是游戏公司 Rockstar Games 的简称。R 星出品,必属精品

- 超雄老奶是什么梗?超雄老奶是什么意思? 超雄老奶 是一个网络流行梗,用来形容具有特定特征或行为的老年女

-

青海首部拉面产业发展条例出台 12日,记者从青海省海东市化隆县召开的新闻发布会上获悉,经青海省

青海首部拉面产业发展条例出台 12日,记者从青海省海东市化隆县召开的新闻发布会上获悉,经青海省 - 港珠澳大桥珠海公路口岸跨境电商外贸新业态提速 拱北海关12日对外公布,据统计,自2018年10月港珠澳大桥珠海公路口

- 港珠澳大桥珠海公路口岸跨境电商外贸新业态提速 拱北海关12日对外公布,据统计,自2018年10月港珠澳大桥珠海公路口

-

探秘“北国粮都”富锦的农文旅新样板 清晨的第一缕阳光穿透三江平原的薄雾,笔直的公路像银带般延伸向地

探秘“北国粮都”富锦的农文旅新样板 清晨的第一缕阳光穿透三江平原的薄雾,笔直的公路像银带般延伸向地 -

探秘“北国粮都”富锦的农文旅新样板 清晨的第一缕阳光穿透三江平原的薄雾,笔直的公路像银带般延伸向地

探秘“北国粮都”富锦的农文旅新样板 清晨的第一缕阳光穿透三江平原的薄雾,笔直的公路像银带般延伸向地 -

从“土方子”到大产业 四川兴文推动民族医药走出大山 12日,在四川省宜宾市兴文县大坝苗族乡龙塘村,成片的中药材淫羊藿

从“土方子”到大产业 四川兴文推动民族医药走出大山 12日,在四川省宜宾市兴文县大坝苗族乡龙塘村,成片的中药材淫羊藿 -

全国500余家企业青岛觅“出海”商机 3天实现经贸配对额超6.8亿元 为期3天的2025黄河流域跨境电商博览会14日在青岛西海岸新区落下帷幕

全国500余家企业青岛觅“出海”商机 3天实现经贸配对额超6.8亿元 为期3天的2025黄河流域跨境电商博览会14日在青岛西海岸新区落下帷幕 -

超百万成交的LABUBU,真值这个价吗? 中国潮玩LABUBU的热度正从年轻人的玩具延续至艺术品交易领域。几天

超百万成交的LABUBU,真值这个价吗? 中国潮玩LABUBU的热度正从年轻人的玩具延续至艺术品交易领域。几天 -

宁夏农村首个“绿电”智能车棚亮相投运 这几天,家住宁夏银川市西夏区怀远路街道富宁村居民逯亮霞的上下班

宁夏农村首个“绿电”智能车棚亮相投运 这几天,家住宁夏银川市西夏区怀远路街道富宁村居民逯亮霞的上下班 -

你想要的LABUBU,可能产自这座“中国潮玩之都” 近日在永乐2025春季拍卖会上一款标注为初代收藏级薄荷色的LABUBU最

你想要的LABUBU,可能产自这座“中国潮玩之都” 近日在永乐2025春季拍卖会上一款标注为初代收藏级薄荷色的LABUBU最 -

贵州:小产业“储存”大能量 民营经济助力实现集群效益 装袋、封口、打包运输 日前在贵州省黔南布依族苗族自治州惠水

贵州:小产业“储存”大能量 民营经济助力实现集群效益 装袋、封口、打包运输 日前在贵州省黔南布依族苗族自治州惠水 -

全国500余家企业青岛觅“出海”商机 3天实现经贸配对额超6.8亿元 为期3天的2025黄河流域跨境电商博览会14日在青岛西海岸新区落下帷幕

全国500余家企业青岛觅“出海”商机 3天实现经贸配对额超6.8亿元 为期3天的2025黄河流域跨境电商博览会14日在青岛西海岸新区落下帷幕 -

INSEAD×神州数码首个AI案例发布 郭为亚太AI大会畅谈AI+企业管理  5 月 30 日,由欧洲工商管理学院(INSEAD)与计然集团联合

INSEAD×神州数码首个AI案例发布 郭为亚太AI大会畅谈AI+企业管理  5 月 30 日,由欧洲工商管理学院(INSEAD)与计然集团联合 -

河南首家化工热电智能调控平台建设成功 东大化学打造中原智能转型新标杆  6 月 5 日,由河南省石油和化学工业协会主办,中国平煤神

河南首家化工热电智能调控平台建设成功 东大化学打造中原智能转型新标杆  6 月 5 日,由河南省石油和化学工业协会主办,中国平煤神 - 江苏海安:惠农“小喇叭”成乡村治理“新媒介” 在江苏省海安市,镇村惠农小喇叭正在广播。去年以来,海安市试点推

- 赵军:始终坚持以“时时放心不下”的责任感 全力以赴防风险、保安全、护稳定 6月12日,国务院新闻办公室举行新征程上的奋斗者中外记者见面会,请

-

专家提示:警惕手机充电不当惹“火” 手机充电线长期插在车上导致车辆自燃、购买劣质手机充电器导致短路

专家提示:警惕手机充电不当惹“火” 手机充电线长期插在车上导致车辆自燃、购买劣质手机充电器导致短路 - 赵军:始终坚持以“时时放心不下”的责任感 全力以赴防风险、保安全、护稳定 6月12日,国务院新闻办公室举行新征程上的奋斗者中外记者见面会,请

-

南“蒸”北“烤”:警惕“高温刺客”热射病 随着全国大范围高温天气强势来袭,北方开启烧烤模式,南方则陷入桑

-

河北新河:义诊下基层 服务暖民心  6月12日,首都医科大学三博脑科医院脑血管病区主任刘方军在义

-

“三北”生态行:“以工代赈”让农牧民由治沙“看客”变“主角” 记者从内蒙古自治区林业和草原局获悉,自三北工程攻坚战开展以来,

-

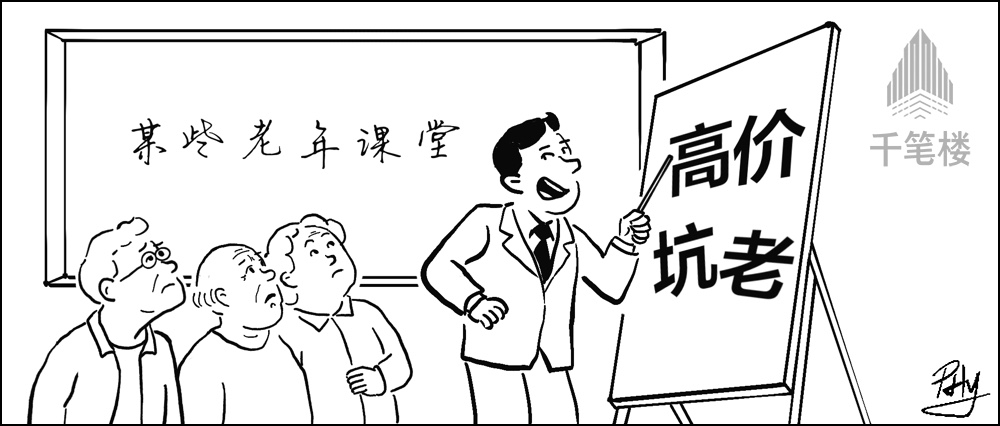

千笔楼|老年课堂,不能沦为“坑老卖场”   学习书法,得从老师这里购买近千元的工具套装;学习摄

千笔楼|老年课堂,不能沦为“坑老卖场”   学习书法,得从老师这里购买近千元的工具套装;学习摄 -

纵身入河 紧急救援(暖心故事)   噗通!5月29日,山东省枣庄市峄城区坛山路上,一名女子

纵身入河 紧急救援(暖心故事)   噗通!5月29日,山东省枣庄市峄城区坛山路上,一名女子 - 秀我中国|护送新生儿 东莞公安开辟生命绿道 近日,广东东莞南城公安分局接到警情,一名8个月大的婴儿呼吸微弱、

-

千笔楼|老年课堂,不能沦为“坑老卖场”   学习书法,得从老师这里购买近千元的工具套装;学习摄

千笔楼|老年课堂,不能沦为“坑老卖场”   学习书法,得从老师这里购买近千元的工具套装;学习摄 - 内蒙古呼和浩特市就业困难人员王岩——“现在有了能力,我也想为社会作点贡献” 和大多数人不同,家住内蒙古呼和浩特市新城区的王岩,从事的是一份

- 民生直通车|推进完整社区建设,将有这些新探索 社区是基层自治的基本单元,承载着居民日常生活的方方面面。当前,

- 民生直通车|推进完整社区建设,将有这些新探索 社区是基层自治的基本单元,承载着居民日常生活的方方面面。当前,

-

全球连线|洋主厨“寻味”中国非遗——一条鳜鱼“游”出亿元市场 一条鳜鱼,能撬动多大价值?寻味中国非遗之旅的最后一站,爱尔兰主

全球连线|洋主厨“寻味”中国非遗——一条鳜鱼“游”出亿元市场 一条鳜鱼,能撬动多大价值?寻味中国非遗之旅的最后一站,爱尔兰主 - 民生直通车|推进完整社区建设,将有这些新探索 社区是基层自治的基本单元,承载着居民日常生活的方方面面。当前,

-

小红薯如何做成大产业?——一个武陵山区县构建特色产业链观察  夏日,重庆市彭水苗族土家族自治县郁山镇铜锣村的耕地里,一

小红薯如何做成大产业?——一个武陵山区县构建特色产业链观察  夏日,重庆市彭水苗族土家族自治县郁山镇铜锣村的耕地里,一 - 台风“蝴蝶”来袭 三亚启动防汛防风Ⅱ级应急响应 海南省气象局发布消息,今年第1号台风蝴蝶已于12日20时由热带风暴级

- 天津鼓励实习生、超龄从业人员参加工伤保险 12日,天津发布关于鼓励本市实习生和超龄从业人员参加工伤保险的通

- 王涛:以“精卫填海之志”铸就保护人民的“生命方舟” 12日,国务院新闻办公室举行新征程上的奋斗者中外记者见面会,请应

-

小红薯如何做成大产业?——一个武陵山区县构建特色产业链观察  夏日,重庆市彭水苗族土家族自治县郁山镇铜锣村的耕地里,一

小红薯如何做成大产业?——一个武陵山区县构建特色产业链观察  夏日,重庆市彭水苗族土家族自治县郁山镇铜锣村的耕地里,一 - 党旗在基层一线高高飘扬|团结一心 共御旱情——甘肃抗旱一线见闻 家里的20亩玉米下种十来天了,不仅出苗率低,出来的苗子也都快枯死

-

文明的力量|牡丹之都吹拂文明新风——山东菏泽文明创建一线见闻 清晨7点,山东菏泽鲁西新区丹阳街道,都庄新村小区居民石静正打理着

文明的力量|牡丹之都吹拂文明新风——山东菏泽文明创建一线见闻 清晨7点,山东菏泽鲁西新区丹阳街道,都庄新村小区居民石静正打理着 -

台风“蝴蝶”来袭 南海救助局成功转运12名遇险船员 截至6月13日9时,台风蝴蝶已移动至海南省乐东黎族自治县近海海面,

台风“蝴蝶”来袭 南海救助局成功转运12名遇险船员 截至6月13日9时,台风蝴蝶已移动至海南省乐东黎族自治县近海海面, -

台风“蝴蝶”来袭 南海救助局成功转运12名遇险船员 截至6月13日9时,台风蝴蝶已移动至海南省乐东黎族自治县近海海面,

台风“蝴蝶”来袭 南海救助局成功转运12名遇险船员 截至6月13日9时,台风蝴蝶已移动至海南省乐东黎族自治县近海海面, -

防晒指数随意标!“三无”防晒衣销量火爆,《财经调查》曝光 《财经调查》记者走访发现,市场上标有防晒字样的产品品类繁多,但

防晒指数随意标!“三无”防晒衣销量火爆,《财经调查》曝光 《财经调查》记者走访发现,市场上标有防晒字样的产品品类繁多,但 - 影视+潮玩 IP衍生品成年轻人消费新宠 看完新上映的电影和热播电视剧,顺手买一些潮玩盲盒、徽章、亚克力

-

防晒指数随意标!“三无”防晒衣销量火爆,《财经调查》曝光 《财经调查》记者走访发现,市场上标有防晒字样的产品品类繁多,但

防晒指数随意标!“三无”防晒衣销量火爆,《财经调查》曝光 《财经调查》记者走访发现,市场上标有防晒字样的产品品类繁多,但

热门资讯

-

全球贸易服务平台国际市场信息服务站(天河)正式成立 2025年6月13日 2025年数字服务出...

全球贸易服务平台国际市场信息服务站(天河)正式成立 2025年6月13日 2025年数字服务出... -

“助企出海——数字天河赋能计划”正式启动 6月13日,“2025年数字服务出口合...

“助企出海——数字天河赋能计划”正式启动 6月13日,“2025年数字服务出口合... -

宁夏农村首个“绿电”智能车棚亮相投运 这几天,家住宁夏银川市西夏区怀远...

宁夏农村首个“绿电”智能车棚亮相投运 这几天,家住宁夏银川市西夏区怀远... -

康师傅的升维博弈,从价格战到价值战 当消费市场的喧嚣逐渐回归理性,方...

康师傅的升维博弈,从价格战到价值战 当消费市场的喧嚣逐渐回归理性,方...

观察

图片新闻

-

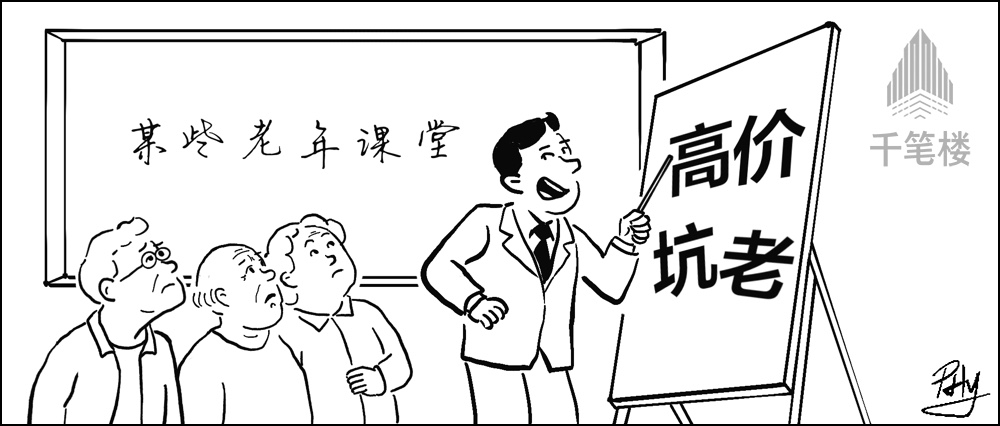

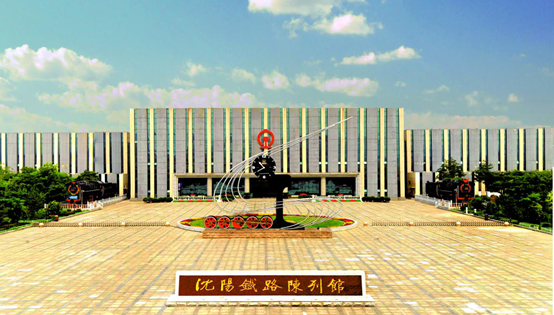

我的铁路风景︱感受跨越百年的铁路“印记”  在这座工业记忆的圣殿里,每...

我的铁路风景︱感受跨越百年的铁路“印记”  在这座工业记忆的圣殿里,每... -

2025全球人工智能技术大会在杭举办 共绘AI发展新图景 人工智能正以前所未有的速度重塑全...

2025全球人工智能技术大会在杭举办 共绘AI发展新图景 人工智能正以前所未有的速度重塑全... -

@铲屎官们 养“异宠”或危害国家安全 这些行为违法了 如今,除了养猫和狗等传统宠物外,...

@铲屎官们 养“异宠”或危害国家安全 这些行为违法了 如今,除了养猫和狗等传统宠物外,... -

教育部“点名”这所海外高校!正规海外学历学位如何认证 又一家海外大学被点名!教育部留学...

教育部“点名”这所海外高校!正规海外学历学位如何认证 又一家海外大学被点名!教育部留学...

精彩新闻

-

四年三次更换中国区总裁,加拿大鹅焦虑了? 加拿大鹅再次对中国区总裁人选作出...

四年三次更换中国区总裁,加拿大鹅焦虑了? 加拿大鹅再次对中国区总裁人选作出... -

防晒指数随意标!“三无”防晒衣销量火爆,《财经调查》曝光 《财经调查》记者走访发现,市场上...

防晒指数随意标!“三无”防晒衣销量火爆,《财经调查》曝光 《财经调查》记者走访发现,市场上... -

做二手奢侈品 转转忙着线下圈地 在闲鱼之后,转转也加速线下竞争。...

做二手奢侈品 转转忙着线下圈地 在闲鱼之后,转转也加速线下竞争。... -

真酷!小众运动“圈粉” 在全民健身热潮下,体育消费成为香...

真酷!小众运动“圈粉” 在全民健身热潮下,体育消费成为香... - 欧莱雅猛攻高端市场 业绩增长放缓,强化高端成为欧莱雅...

-

不合格检出率17.5% 上海发布儿童及婴幼儿服装监督抽查情况 上海市市场监督管理局9日发布消息...

不合格检出率17.5% 上海发布儿童及婴幼儿服装监督抽查情况 上海市市场监督管理局9日发布消息... - 欧莱雅猛攻高端市场 业绩增长放缓,强化高端成为欧莱雅...

-

真酷!小众运动“圈粉” 在全民健身热潮下,体育消费成为香...

真酷!小众运动“圈粉” 在全民健身热潮下,体育消费成为香... -

“掉队”的相宜本草 相宜本草再次出现高管变动。6月11...

“掉队”的相宜本草 相宜本草再次出现高管变动。6月11... -

新消费观察|香氛破局 日化家清赛道打响“感官争夺战” 选择多样的香味、色彩多元的包装、...

新消费观察|香氛破局 日化家清赛道打响“感官争夺战” 选择多样的香味、色彩多元的包装、... -

新消费观察|香氛破局 日化家清赛道打响“感官争夺战” 选择多样的香味、色彩多元的包装、...

新消费观察|香氛破局 日化家清赛道打响“感官争夺战” 选择多样的香味、色彩多元的包装、... -

网住夏日氛围 松弛感镂空大网格 回顾近年来的流行风格,强调露肤的...

网住夏日氛围 松弛感镂空大网格 回顾近年来的流行风格,强调露肤的... -

新消费观察|香氛破局 日化家清赛道打响“感官争夺战” 选择多样的香味、色彩多元的包装、...

新消费观察|香氛破局 日化家清赛道打响“感官争夺战” 选择多样的香味、色彩多元的包装、... - 业态时尚多元 提供花式体验 新潮商场发力青年消费 能骑着自行车逛的商场、把一座山城...

-

网住夏日氛围 松弛感镂空大网格 回顾近年来的流行风格,强调露肤的...

网住夏日氛围 松弛感镂空大网格 回顾近年来的流行风格,强调露肤的... - 业态时尚多元 提供花式体验 新潮商场发力青年消费 能骑着自行车逛的商场、把一座山城...

- 业态时尚多元 提供花式体验 新潮商场发力青年消费 能骑着自行车逛的商场、把一座山城...

- 【安全警示录】社交平台的“彩票中奖”骗局,多人已中招  在彩票诈骗的众多案例中,利...

-

康师傅的升维博弈,从价格战到价值战 当消费市场的喧嚣逐渐回归理性,方...

康师傅的升维博弈,从价格战到价值战 当消费市场的喧嚣逐渐回归理性,方... -

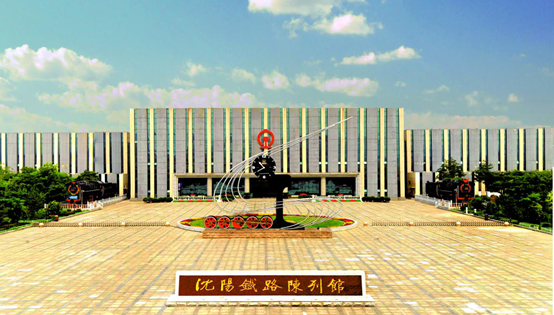

河南体彩公益公信见证团走进开奖现场 零距离感受公正透明  5月28日晚,由河南省妇女儿...

河南体彩公益公信见证团走进开奖现场 零距离感受公正透明  5月28日晚,由河南省妇女儿... - 【安全警示录】社交平台的“彩票中奖”骗局,多人已中招  在彩票诈骗的众多案例中,利...

-

2025年“616江苏彩民季”即将精彩开启  2025年616江苏彩民季活动即...

2025年“616江苏彩民季”即将精彩开启  2025年616江苏彩民季活动即... - 6000万元彩票公益金支持建设“阳光驿站”  近日,中国儿童少年基金会发...

- 6000万元彩票公益金支持建设“阳光驿站”  近日,中国儿童少年基金会发...

-

2025年“616江苏彩民季”即将精彩开启  2025年616江苏彩民季活动即...

2025年“616江苏彩民季”即将精彩开启  2025年616江苏彩民季活动即... - 宁夏回族自治区实施“明天计划”项目资助困境儿童  近日,宁夏回族自治区民政厅...

- 【安全警示录】世俱杯燃情开战,当心有人给你挖“非法购彩”大坑! 世俱杯战火即将点燃!球迷们对赛事...

-

科技+农业的甜蜜碰撞!顺丰14年护航让阳山水蜜桃鲜达四海 六月的阳山,万亩桃林如诗如画。粉...

科技+农业的甜蜜碰撞!顺丰14年护航让阳山水蜜桃鲜达四海 六月的阳山,万亩桃林如诗如画。粉... - 曹云金:以真诚与专业共筑互联网公益清朗天地 6月10日,相声演员曹云金出席中国...

- 大阪世博会广西活动周开幕 以壮美广西,绿动未来为主题的2025...

- 中韩水墨作品展在中国美术馆展出 艺韵华章——中韩水墨作品展11日在...

- 中西经贸论坛暨第三届链博会推介会在马德里举行 中国-西班牙经贸论坛暨第三届中国...

- 中国-西班牙经贸论坛暨第三届链博会西班牙推介会在马德里举行 中国-西班牙经贸论坛暨第三届中国...

- 大阪世博会广西活动周开幕 以壮美广西,绿动未来为主题的2025...

-

长春光博会:引智聚“光” 照亮美好生活  超高清类纸画屏、可分区调光...

- 近三十国青年齐聚银川用影像讲述宁夏发展故事 12日,青连丝路——丝绸之路国际青...

-

央企联袂亮相中非经贸博览会 谱写中非合作新篇章 以中非共行动 逐梦现代化为主...

央企联袂亮相中非经贸博览会 谱写中非合作新篇章 以中非共行动 逐梦现代化为主... - 300秒看家乡︱云南省昭通市威信县:红色扎西 赤水明珠 云南省昭通市威信县委书记李沅勇走...

-

考后第一堂“地理课”:同程旅行发布《2025高考毕业热门旅游指南》 6月10日,同程旅行发布《2025高考...

考后第一堂“地理课”:同程旅行发布《2025高考毕业热门旅游指南》 6月10日,同程旅行发布《2025高考... - 300秒看家乡︱辽宁省凤城市:山水凤城 养生福地  辽宁省凤城市人民政府市长苗...

- 300秒看家乡︱辽宁省凤城市:山水凤城 养生福地  辽宁省凤城市人民政府市长苗...

-

开创之原 开放之原 开心之原 开原市亮相《300秒看家乡》  近日,辽宁省开原市委书记苗...

开创之原 开放之原 开心之原 开原市亮相《300秒看家乡》  近日,辽宁省开原市委书记苗... -

考后第一堂“地理课”:同程旅行发布《2025高考毕业热门旅游指南》 6月10日,同程旅行发布《2025高考...

考后第一堂“地理课”:同程旅行发布《2025高考毕业热门旅游指南》 6月10日,同程旅行发布《2025高考... - 300秒看家乡︱山东省栖霞市:浓情果乡 甜美栖霞  山东省栖霞市委副书记、市人...

- 300秒看家乡︱内蒙古锡林郭勒盟太仆寺旗:京郊太仆寺 醉美大草原  内蒙古锡林郭勒盟太仆寺旗委...

- 300秒看家乡︱山东省栖霞市:浓情果乡 甜美栖霞  山东省栖霞市委副书记、市人...

- 300秒看家乡︱内蒙古锡林郭勒盟太仆寺旗:京郊太仆寺 醉美大草原  内蒙古锡林郭勒盟太仆寺旗委...

- 300秒看家乡︱山东省栖霞市:浓情果乡 甜美栖霞  山东省栖霞市委副书记、市人...

- 300秒看家乡︱辽宁省凤城市:山水凤城 养生福地  辽宁省凤城市人民政府市长苗...

-

我的铁路风景︱感受跨越百年的铁路“印记”  在这座工业记忆的圣殿里,每...

我的铁路风景︱感受跨越百年的铁路“印记”  在这座工业记忆的圣殿里,每...